※本稿は「企業サイト・IR情報・決算短信」をもとに、

事業の耐久性/評価の歪み/市場との向き合い方を整理する。

※事業内容や業績推移の詳細は、別途「企業存続分析リポート」にて扱う。

目次

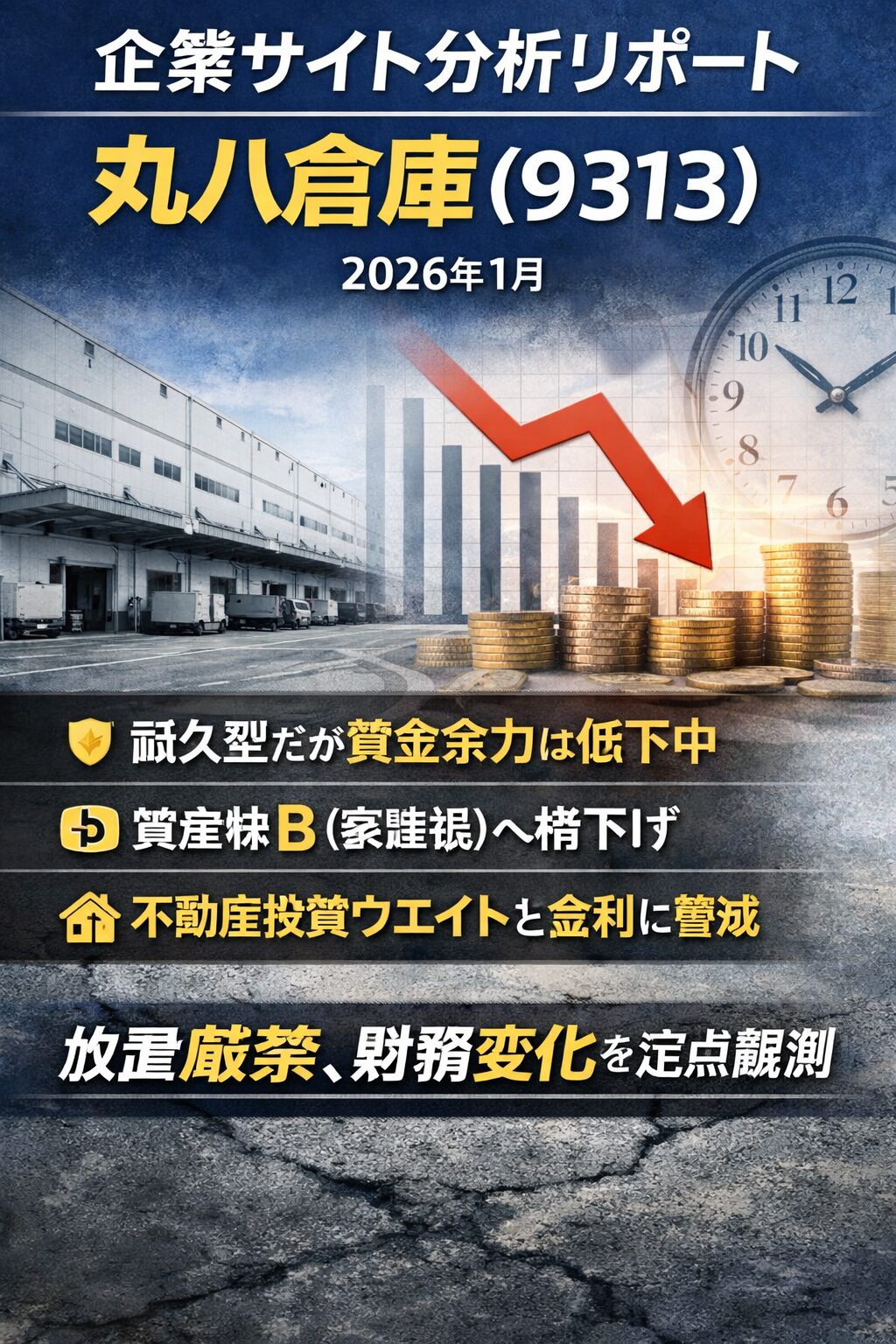

① この銘柄をどういう前提で扱うべきか

(成長株か/資産株か/耐久株か)

まず最初に整理すべきは、

この銘柄をどの前提で見るかだ。

丸八倉庫は、

成長ストーリーで株価が評価されるタイプではない。

一方で、

「超キャッシュリッチな資産株」と言い切れるほどでもない。

本銘柄は、

- 📌 倉庫・不動産を軸にした耐久型

- 📌 成長は限定的

- 📌 財務の変化には注意が必要

という、

耐久寄りだが条件付きの資産株

という位置づけが最も近い。

この前提を置かずに見ると、

株価が動かない理由を

「割安なのにおかしい」と誤認しやすい。

② 事業は何によって支えられているか

(フロー型か/ストック型か)

本銘柄の事業構造は、

倉庫業・不動産賃貸を中心とした

ストック型収益が軸になっている。

特に、

賃貸・保管といった

景気変動を受けにくい収益は、

事業の下支えとして一定程度機能している。

一方で、

爆発的な需要拡大が見込める構造ではなく、

収益は基本的に

「積み上げ型・横ばい前提」で見る必要がある。

③ その収益はどれくらい安定しているか

(景気耐性・継続性)

この会社の収益は、

- 📌 大きくは伸びない

- 📌 ただし急崩れもしにくい

という特徴を持つ。

倉庫・不動産という業態上、

景気後退局面でも

一定の稼働と賃料収入は残りやすい。

ただし注意点もある。

成長性が低いということは、

投資判断の軸が「財務の健全性」に強く依存する

ということでもある。

ここが揺らぐと、

評価の支えも弱くなる。

④ 財務と資産はどこまで耐えられるか

(換金性・ネットキャッシュ)

ここは、

今回もっとも注意して見るべきポイントだ。

提示されたデータをもとに

ネットキャッシュ比率を整理すると、

現預金727,601千円

+(有価証券154,554千円 × 70%)

−(短期負債1,025,844千円+長期借入金4,391,304千円)

÷ 時価総額 約76億円

👉 NC比率は 約▲0.60

つまり、

ネットキャッシュは実質マイナスであり、

キャッシュリッチとは言えない。

自己資本比率は約62%と高いものの、

その内訳を見ると油断できない。

2025年に取得した

賃貸マンション2棟の影響もあり、

現預金は

- 📉 2024年11月:約21.9億円

- 📉 2025年11月:約7.2億円

と、

約3分の1まで減少している。

加えて、

長期借入金も

約35億円 → 約44億円へ大幅増加。

金利上昇局面において、

不動産事業のウエイトを高めている点は

財務面ではマイナスに働きやすい。

耐久力はあるが、

余裕は確実に削られている

という評価が妥当だ。

⑤ 市場はなぜこの会社を評価していないのか

(評価ギャップの正体)

市場が本銘柄を積極的に評価しない理由は明確だ。

- 📉 成長ストーリーが見えない

- 📉 財務が「改善」ではなく「変質」している

- 📉 不動産×金利上昇という逆風

また、

採用面を見ても

マイナビなど外部媒体頼みで、

自社独自の情報発信やブランディングは弱い。

これは、

人材戦略を攻めていない証拠でもあり、

事業拡張への本気度が見えにくい点でもある。

🏁 最終整理:この銘柄との正しい付き合い方

丸八倉庫は、

❌ 成長を取りに行く株ではない

⭕ 財務と事業の変化を観察する株

と言える。

以前なら

「資産株として放置できる」

という評価も成り立ったが、

現状は

資産株A → 資産株B(要監視)

への格下げが妥当。

無条件で持ち続ける銘柄ではなく、

金利・借入・不動産比率の変化を

定点観測する対象だ。

🎯 行動メモ(自分用)

・観測ライン:慎重に再設定

・主力ライン:現時点では見送り

・想定外時の対応:

👉 借入増の継続/現預金のさらなる減少が確認された場合は再評価