偶然CNBCの動画を見つけ、その内容にインスパイアされてこの記事を書くことにしました。

アメリカ人が「経済的に安定している」と感じるためには、年収が233,000ドル(約34,200,000円※)必要だと言われていますが、2021年の平均年収はわずか75,203ドル(11,000,000円※)です。

この現実のギャップが、多くのアメリカ人が日々の生活費をまかなうのに苦労し、将来の経済的安定を見出せない原因となっています。

なぜこれほどまでに経済的安定が難しくなってしまったのか、その背景を探り金融危機の可能性についても解説します。

※現在の為替レートで計算しましたが、2021年当時のレートは約110円でしたので、希望年収2500万円で現況年収820万というイメージが分かりやすいと思います。

目次

アメリカでの経済的安定:平均年収と現実のギャップが示すもの

現状のアメリカの家計事情

収入と必要収入のギャップ

アメリカ人が望む経済的安定には年収233,000ドル(約2500万円※)が必要とされる一方で、2021年の平均年収は75,203ドル(820万円※)にすぎず、大きなギャップが存在します。

このように、望まれる収入と実際の収入には大きなギャップが存在しています。

72%のアメリカ人が自分は経済的に不安定だと感じており、さらに1/4以上の人が「将来も経済的に安定することはないだろう」と考えています。

特に、パンデミック後の状況では、債務は減少し、貯蓄は増加したものの、経済的不安が増大しており、多くの人々が次の支払いに不安を抱えています。

※2021年当時のレート110円で計算しています。

生活費の上昇

現在、アメリカのフルタイム労働者の月収中央値は約4,400ドル(約484,000円)ですが、手取りは約3,308ドル(約363,000円)で、この額では生活費の賄いが厳しいとされています。

CNBCの報道によると、この金額では、現在のアメリカの生活費をまかなうのは難しいようです。

例えば、2023年6月時点での米国の平均賃貸料は2,029ドル(約223,000円)で、これは税引き前の収入の46%以上を占めています。

アメリカでは家賃と医療費が日本と比べると感覚的には倍くらい高いです。

さらに、多くの金融機関は、月収の30%以上を家賃に支払うと「給料に対する家賃負担が重い」とみなし、場合によっては家を借りられないこともあります。

平均的なアメリカの戸建て2400平方フィート(約222.97平米)の家の月々の住宅ローンの支払いは約1,957ドル(約215,000円)で、先ほど述べた手取り収入約3,308ドル(約363,000円)に換算すると約59%になります。

ほとんどが家賃と言っても過言じゃないですね。

このような住宅コストの上昇は、特に学生にとって大問題になっています。高騰する家賃に対応するために親に借りたり、アルバイトを増やしたり、友人と一緒に住むなどの努力をしているようです。

クレジットと債務の重圧

クレジットのコスト

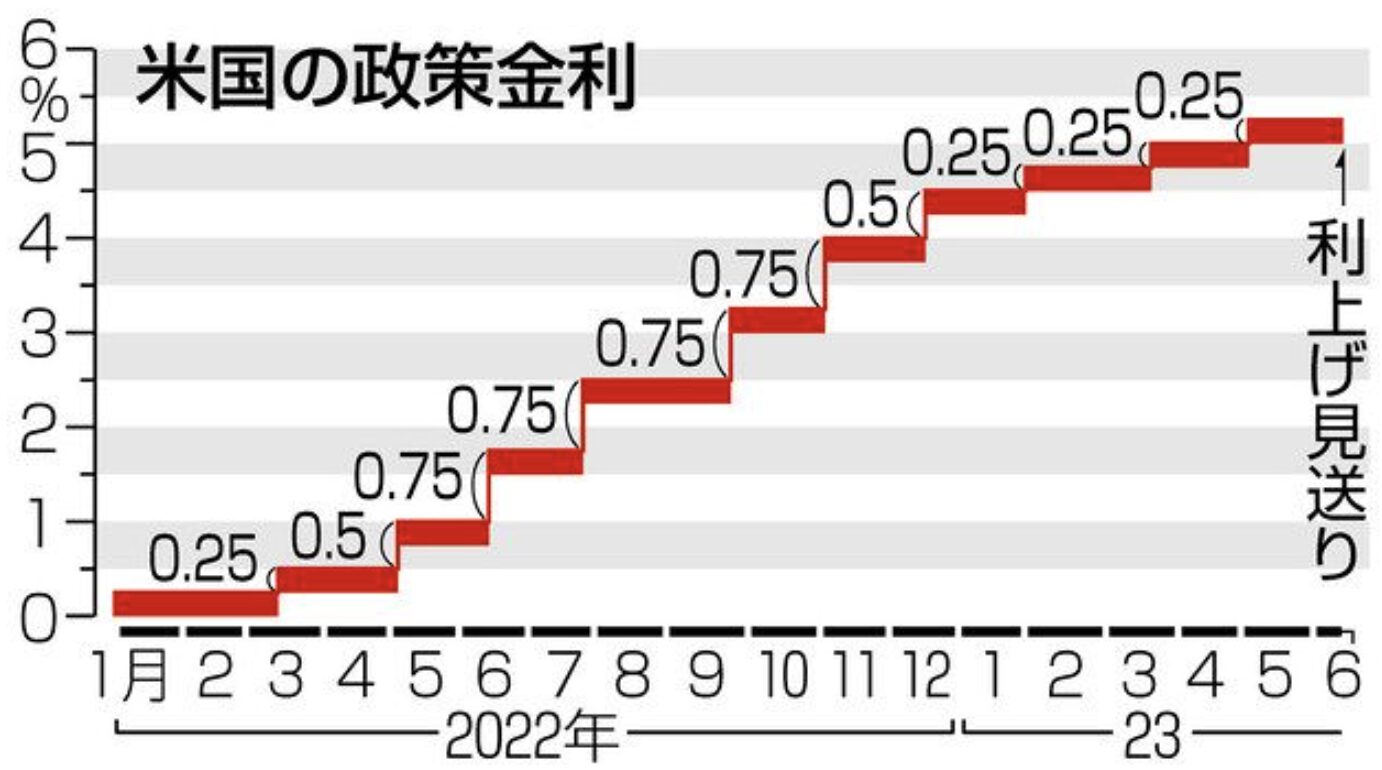

2024年8月現在FRBは、9月に利下げを考えているようですが、2022年3月当時は、インフレ対策として連邦準備制度理事会(FRB)は11回にわたる金利引き上げを実施しました。

しかし、この金利上昇により、アメリカ人の3分の1以上が経済的に悪化したと感じていたようです。

金利上昇は住宅購入やクレジットカード利用を高額化し、家計に大きな負担をかけます。

例えば、2年前に375,000ドルの家を購入する予定だった人の月々の支払いが、当時は2,000ドル未満で済んでいたのが、現在では約3,400ドルになっています。

この当時の金利の上昇は、クレジットカードの金利にも影響を与え、平均的なアメリカ人のクレジットカードの金利は20.5%になり、この影響により滞納者も増えて来ているのが現状です。

ちょっと見ずらいですが、アメリカの車のローンとクレジットスコア(下記図)の関係について説明します。

例えば、スコアが500台の人は、車のローンの金利が17%となり月々の支払いが893ドルになります。

その一方で、スコアが720以上の人は、金利は4.4%になり月々の支払いも743ドルとなり、両者を比較すると月々の支払いに150ドル以上の開きがあります。

さらに、車の保険代もスコアーが悪いほど高くなります。

車のローン金利とクレジットスコア

アメリカのクレジットスコアとは、お金を借りて返す能力を示す数字で、300から850の間の数字で表され、高いほど良いスコアになり、クレジットカードなどの利子が低くなります。

こうした現実から、「貧すれば鈍する」じゃないですが、クレジットスコアが悪くなると途端に生活が苦しくなります。

特にクレジットカードを一度延滞してしますとスコアが悪くなり生活がますます苦しくなりという悪循環に陥ってしまいます。

貯蓄不足と負債の増加

多くのアメリカ人は、貯金する習慣がないので、大きな支出をカバーすることができません。

約40%のアメリカ人が、退職金や緊急時の貯蓄が不足していることが経済的不安定の要因だとしています。

また、半数以上のアメリカ人は、何かあった時のために貯金(給料の約3か月分)がなく、その中でも22%の人は全く貯金がないと答えています。

さらに、36%のアメリカ人は、貯金する余裕がなくクレジットカードの返済額の方が多いと回答しており、債務が経済的安定を阻む大きな要因となっています。

金融危機との関連性

現在のアメリカの経済格差は、過去の金融危機、特に2008年のリーマン・ショックと不気味な類似点を持っています。

当時も、住宅ローンを中心とした過剰な債務と、実体経済とのギャップが危機の引き金となりました。

今日の状況を見ると、多くのアメリカ人が経済的に苦しんでいる一方で、資産市場は高騰しています。

この乖離は、2008年の危機前夜を思い起こさせます。

特に懸念されるのは、低所得層や中間層の債務負担の増加です。

クレジットカード債務や自動車ローンの延滞率が上昇しており、これらが家計を圧迫しています。

さらに、住宅市場の過熱も見逃せません。金利上昇にもかかわらず、住宅価格は高止まりしています。

これは、将来的な価格調整のリスクを内包しており、多くの家計のバランスシートを直撃する可能性があります。

このような状況下で、何らかのショック(例えば、予想以上の金利上昇や雇用市場の急激な悪化)が起これば、債務の連鎖的なデフォルトを引き起こし、新たな金融危機に発展する可能性があります。

金融システムへの影響

経済格差の拡大と家計の脆弱性は、金融システム全体に深刻な影響を及ぼす可能性があります。

まず、信用収縮のリスクが高まっています。多くの家計が債務返済に苦しむようになれば、銀行は新規貸出しに慎重になり、これが経済全体の成長を鈍化させる要因となります。

また、金融機関の健全性にも懸念が生じています。特に、サブプライムローンや高リスクの消費者金融に注力している金融機関は、債務不履行率の上昇に直面する可能性があります。

さらに、経済格差の拡大は、金融市場の不安定性を高める要因にもなります。富裕層への富の集中は、投機的な資金の流入を促し、資産バブルを形成しやすくなります。

これが崩壊すれば、金融システム全体に波及する可能性があります。

加えて、中央銀行の政策運営も難しくなっています。インフレ抑制のための金利引き上げは、すでに苦しんでいる低所得層をさらに圧迫する一方で、資産バブルの崩壊リスクも高めます。

このように、経済格差の問題は個人の生活水準だけでなく、金融システム全体の安定性にも大きな影響を与えうる重要な課題となっています。

まとめ

アメリカの経済格差は、個人の生活の質を脅かすだけでなく、世界の金融システム全体の安定性に影響を与える潜在的な危険性を秘めています。

現在の状況は、2008年の金融危機前夜と不気味な類似点を持っており、警戒が必要です。

経済的安定に必要な年収と実際の平均年収の大きな乖離は、多くのアメリカ人を債務の罠に陥れ、貯蓄不足と負債の増加を招いています。

この状況は、金融機関の健全性を脅かし、信用収縮のリスクを高めています。

さらに、資産市場の過熱と実体経済とのギャップは、新たな金融バブルの形成と崩壊の危険性を示唆しています。

この危機的状況は、アメリカに一極集中的にお金が集中する今までのシステムから新たな経済構造が生まれるきっかけとなる可能性も秘めているようにも思います。

個人的には、株価が大きな調整を迎える時に備え資金の準備を考えています。